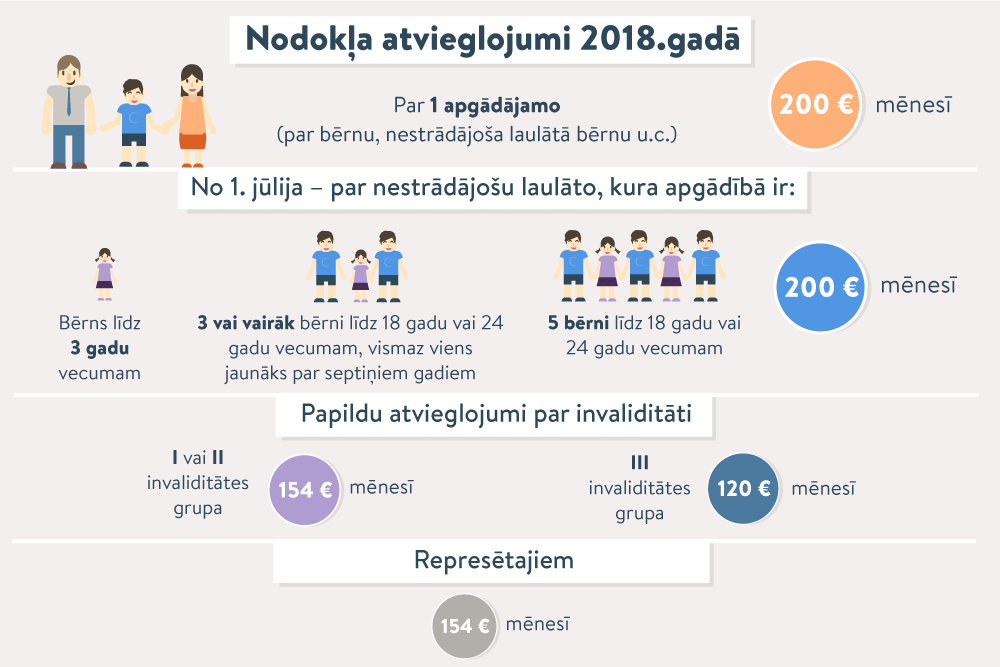

No 2018. gada palielināta nodokļa atvieglojuma summa par apgādājamo. Savukārt jau šogad no otrā pusgada varēs piemērot vēl vienu atvieglojumu – par nestrādājošu laulāto, ja ģimenē ir mazs bērns vai vairāki nepilngadīgi bērni.

No šā gada ir palielināta atvieglojuma summa par apgādībā esošu personu – 200 eiro mēnesī (2400 eiro gadā).

Iepriekš par apgādājamo pienācās neapliekamā summa 175 eiro mēnesī, algā neto palika par 40,25 eiro vairāk (ja viens apgādājamais): 175 x 23% (IIN likme). Savukārt tagad, kad iedzīvotāju ienākuma nodokļa pamatlikme ir 20% (algai līdz 1667 eiro mēnesī), par vienu apgādājamo alga neto būs par 40 eiro lielāka (200 x 20%). Salīdzinoši lielāks ieguvums nekā līdz šim nodokļa maksātājam būs turpmākajos gados, pieaugot atvieglojuma summai – 2019. gadā – 230 eiro mēnesī un 2020. gadā – 250 eiro mēnesī.

Atvieglojumi par apgādājamiem

Atvieglojumi nodokļu maksātājam ir noteikti likuma "Par iedzīvotāju ienākuma nodokli" 13. pantā.

Tāpat kā iepriekš, šogad ir atvieglojumi par apgādībā esošām personām, kurām nav piešķirta pensija un kuras nesaņem pensiju (izņemot apgādnieka zaudējuma pensiju):

- par nepilngadīgu bērnu;

- par bērnu, kamēr viņš turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu, bet ne ilgāk kā līdz 24 gadu vecumam;

- par mazbērnu vai audzināšanā paņemtu bērnu, ja no viņa vecākiem nav iespējams piedzīt uzturnaudu (alimentus), arī tikmēr, kamēr viņš turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu, bet ne ilgāk kā līdz 24 gadu vecumam;

- par nepilngadīgu brāli un māsu, kā arī par brāli un māsu, kamēr brālis un māsa turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu, bet ne ilgāk kā līdz 24 gadu vecumam, ja viņiem nav darbaspējīgu vecāku;

- par apgādībā esošu personu, kā arī nestrādājošu laulāto apgādībā esošu nepilngadīgu bērnu;

- par nodokļu maksātāju aizbildnībā vai aizgādnībā esošu personu;

- par laulāto, vecākiem, vecvecākiem un bērniem, kas sasnieguši 18 gadu vecumu, ja minētās personas nav strādājošas un ir atzītas par personām ar invaliditāti;

- par nestrādājošu laulāto, kura apgādībā ir nepilngadīgs bērns ar invaliditāti.

No 1. jūlija atvieglojums par nestrādājošu laulāto ar bērniem

No šā gada 1. jūlija atvieglojumu klāsts būs plašāks. To paredz pērn 27. jūlijā pieņemtie grozījumi likuma 13. pantā, nosakot, ka IIN atvieglojumu varēs piemērot arī par nestrādājošu laulāto, kura apgādībā ir:

- bērns vecumā līdz trim gadiem;

- trīs vai vairāk bērnu līdz 18 gadu vecumam vai līdz 24 gadu vecumam, no kuriem vismaz viens ir jaunāks par septiņiem gadiem, kamēr bērns turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu;

- pieci bērni līdz 18 gadu vecumam vai līdz 24 gadu vecumam, kamēr bērns turpina vispārējās, profesionālās, augstākās vai speciālās izglītības iegūšanu.

Likuma smagnējais formulējums jau ir izraisījis jautājumus, ko nozīmē šī konstrukcija – nestrādājošs laulātais, kura apgādībā ir bērns. Tas vien, ka viens no laulātajiem ir ierakstījis savā nodokļa grāmatiņā bērnu kā apgādājamo, taču nenozīmē, ka otrs vecāks par bērnu negādā.

Praksē šīs normas piemērošana būs vienkārša. Proti, ja tēvs strādā, ir ierakstījis apgādībā bērnu/bērnus savā nodokļa grāmatiņā, tātad jau saņem atvieglojumus, bet bērna/bērnu mamma nestrādā un ja situācija atbilst kādam no likumā noteiktajiem kritērijiem, no 1. jūlija vīrs varēs izmantot nodokļa atvieglojumu par nestrādājošu laulāto – 200 eiro mēnesī.

Atvieglojums par invaliditāti un represētā statusu

Likums paredz papildu atvieglojumus cilvēkiem ar invaliditāti un represētajiem. Summas noteiktas Ministru kabineta noteikumos Nr. 138, un tās nav mainītas:

- personai, kurai noteikta I vai II invaliditātes grupa, nodokļa papildu atvieglojums ir 154 eiro mēnesī (1848 eiro gadā);

- personai, kurai noteikta III invaliditātes grupa, nodokļa papildu atvieglojums ir 120 eiro mēnesī (1440 eiro gadā);

- personai, kurai noteikts politiski represētās personas vai nacionālās pretošanās kustības dalībnieka statuss, ir tiesības uz nodokļa papildu atvieglojumu 154 eiro mēnesī (1848 eiro gadā).

Ar 2017. gada 22. novembra grozījumiem, kas stājas spēkā 2018. gada 1. janvārī, 13. pantā noteikts, ka atvieglojumus par apgādājamiem un papildu atvieglojumus personām, kurām piešķirta pensija, piemēro pensijas izmaksātājs, ja maksātājs algas nodokļa grāmatiņu nav iesniedzis citam ienākumu izmaksātājam.

VID sniegs pensiju izmaksātājam (Valsts sociālās apdrošināšanas aģentūrai) tā rīcībā esošo informāciju par maksātājiem, kas algas nodokļa grāmatiņu nav iesnieguši citiem ienākumu izmaksātājiem, un informāciju par papildu atvieglojumiem (par invaliditāti) un atvieglojumiem par apgādājamiem, ja par to ir ieraksts algas nodokļa grāmatiņā.

Algas nodokļa grāmatiņu nodokļa maksātājs var iesniegt jebkurā ienākumu gūšanas vietā. Ja algas nodokļa grāmatiņa iesniegta darba devējam, atvieglojumus, tajā skaitā par invaliditāti, var piemērot arī darba devējs, ja cilvēks ir norādījis, ka šī informācija ir redzama arī darba devējam.

Cilvēkiem ar invaliditāti un represētajiem tomēr jāpaseko, vai viņi ir izmantojuši tiesības uz nodokļa papildu atvieglojumu, jo pērn Valsts kontrole atklāja, ka daudzi pensijas saņēmēji nodokļa maksātāji par šo iespēju nav zinājuši. Tāpēc arī tika veikti grozījumi likumā, nosakot VID pienākumu sniegt pensiju izmaksātājam tā rīcībā esošo informāciju par konkrētā pensijas saņēmēja tiesībām uz nodokļa atvieglojumiem.

Kad atvieglojumus nepiemēro

Likuma 13. pantā (Atvieglojumi maksātājam) vienlaikus noteikts, kādos gadījumos nodokļa atvieglojumus nepiemēro.

VID metodiskajā materiālā skaidrots:

Atvieglojumu par apgādībā esošu personu nepiemēro, ja:

- persona (izņemot personas līdz 19 gadu vecumam, kuras mācās vispārējās, profesionālās, augstākās vai speciālās izglītības iestādē un taksācijas gada laikā no 1. jūnija līdz 31. augustam saņem ar algas nodokli vai sezonas laukstrādnieku nodokli apliekamus ienākumus) patstāvīgi saņem ar nodokli apliekamus ienākumus (izņemot apgādnieka zaudējuma pensiju, kas piešķirta saskaņā ar likumu "Par valsts pensijām"), kas pārsniedz noteikto nodokļa atvieglojuma apmēru (2018. gadā – 200 eiro mēnesī);

- persona saņem bezdarbnieka pabalstu (stipendiju);

- personu uztur kāda cita persona;

- persona ir mikrouzņēmuma darbinieks;

- persona saņem pensiju saskaņā ar likumu "Par valsts pensijām", izņemot apgādnieka zaudējuma pensiju.

Fiziskai personai nepiemēro nodokļa atvieglojumus par apgādībā esošu personu par to taksācijas perioda daļu (attiecīgo kalendāra mēnesi), kurā apgādībā esošā persona saņem ar nodokli apliekamos ienākumus, kuri pārsniedz noteikto nodokļa atvieglojuma mēneša apmēru un kuriem piemēro progresīvo (20%, 23%, 31,4%) nodokļa likmi.

Nodokļu maksātājam tajā taksācijas gada periodā, kurā tas ir bijis mikrouzņēmuma – mikrouzņēmumu nodokļa maksātāja – darbinieks, nepiemēro atvieglojumus par apgādājamiem un arī papildu atvieglojumus.

LV portāls

10.01.2018.